コラム

コンテンツ

自家消費型太陽光発電導入のメリットの一つとして、節税対策があります。

下記2種類の優遇税制が活用でき、節税を行うことが可能です。

- 「中小企業経営強化税制」

- 「中小企業投資促進税制」

この2つの優遇税制の活用することで節税する方法は3つあります。

今回はそれぞれの節税の種類とメリットを解説いたします。

1.自家消費型太陽光発電とは?

まず、そもそも「自家消費型太陽光発電」とはその名の通り、ソーラーパネルを屋根または空いた土地等に設置し、作られた電気を自社で使用する太陽光発電のことをいいます。

2.3つの節税方法

まず、3つの節税方法について順に解説していきます。

【1】即時償却

即時償却とは、設備投資を行った初年度に、取得価格を100%経費として計上できる償却方法です。

例えば、2,000万円の機械設備を購入した場合、

通常であれば減価償却費として、耐用年数に応じた償却額を毎年経費として計上しますが、即時償却であれば、その事業年度に全額経費(特別損失など)に計上することが出来ます。

メリット

- その事業年度に大きな利益が出る場合に、節税効果を高めることができる。

- 高額な設備投資であれば、その事業年度に法人税を支払いしなくても良い

デメリット

- 単年度のみの節税対策となるので、翌年度以降に大きな利益が出た場合に、当該取得設備の償却が出来ない。

【2】特別償却

特別償却とは、設備を導入する際に、通常の減価償却費に加えて30%の償却ができる税制優遇です。

例えば、2,000万円の太陽光発電を設置した場合、

耐用年数(17年)で減価償却することを考えると、毎年約118万円ずつ経費計上できますが、これに加え、2,000万円の30%(600万円)が経費として加算することが出来ます。

メリット

- 即時償却に比べると効果は薄くなるが、設備投資を行った事業年度に税金を抑えることが出来る。

- 特別償却は「1年間の繰越」が可能であり、設備投資を行った事業年度に遠く別償却を行うと赤字が出てしまう場合に特別償却を翌年に持ち越しすることが出来ます。

デメリット

- 上記の1年間の繰越をする際に申告処理が複雑となり、税理士への個別相談が必要となる

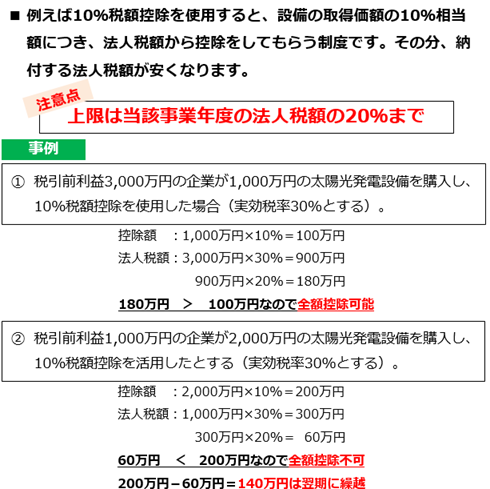

【3】税額控除

税額控除とは、減価償却として経費計上は行いますが、税額(課税対象額×税率)から、取得価格の10%(又は7%)分を差し引くことができるという特徴があります。

なお、差し引ける金額(控除額)は、その事業年度の法人税額の20%相当額を超える場合には、控除可能額は20%相当額が対象となります。

メリット

- 通常の減価償却とは別に、法人税額を抑えられること

デメリット

- 控除可能な税額が法人税の20%までであること

3.自家消費型太陽光発電の導入でどのくらい節税できるの?

冒頭でもお伝えしたように、自家消費型太陽光発電を導入する際に、「中小企業経営強化税制」と「中小企業投資促進税制」の2つを活用することができます。

これらの2つの優遇税制は令和5年3月31日まで活用ができます。

簡単にこの2つの優遇税制についてご説明します。

<中小企業経営強化税制>

中小企業経営強化税制とは、中小事業者の設備投資による企業力の強化や生産性向上を後押しする制度です。中小企業者が、認定を受けた経営力向上計画に基づいて新たな設備を取得し、指定された事業にそれを利用すると、即時償却、または取得価額の10%(または7%)の税額控除が受けられる税制です。

<中小企業投資促進税制>

「中小企業投資促進税制」とは、中小企業の設備投資を後押しするために設けられた制度です。中小企業者などが、新品の機械などを取得して事業に利用した場合に、その取得価額の7%相当額(法人税額の20%が限度)が、法人税額から直接差し引くか、取得価額の30%の特別償却の適用を受けることができます。

では、実際これによりどのくらい節税効果があるのか、即時償却、特別償却、税額控除のそれぞれ3つについて、例をご紹介いたします。

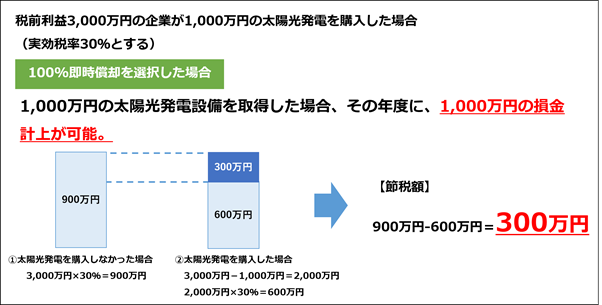

<即時償却した場合>

税前利益3,000万円の企業が1,000万円の太陽光発電を購入した場合を例に考えてみましょう。

上記の通り、太陽光発電の導入し、100%即時償却した場合は、300万円の節税が可能となります。

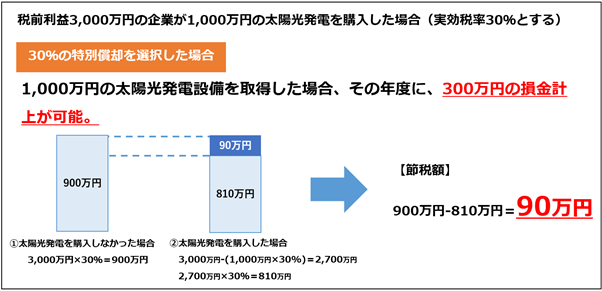

<特別償却した場合>

次に30%の特別償却を選択した場合を考えてみます。条件は先ほどと同様に1,000万円の太陽光発電を導入した場合です。

上記の通り、この場合は90万円の節税が可能となります。

<税額控除の場合>

いかがでしたでしょうか?

太陽光発電の導入により、これだけの節税が可能になります!

企業様によって、どの方法を活用すべきか異なります。

例えば、単年度で大きく増収を見込んでいる企業様であれば、その事業年度に設備投資をして、「即時償却」をした方がお得になりますし、支払する税金の総額を抑えたいのであれば、税額控除を利用するのがよいでしょう。

普段からお付き合いされている税理士の先生へご相談してみるもの良いかと思います。

いずれにせよ、このように制度を活用することで、節税が可能になります!

これだけではなく、太陽光発電は電気削減や非常時の電力確保など様々な付加価値があります。太陽光発電導入は自社の経営面にも、安全面にも貢献することができます。

4.最後に

太陽光発電、蓄電池、省エネ設備のことならいつでもご相談ください!

再エネ・省エネ.comは株式会社長谷川電気工業所が運営しております。

私たち長谷川電気工業所は、電気・設備×ICTの技術で、日本国内のみならず世界の問題解決の一助になりたい。そう考え、日々研鑚を続けています。環境に優しいエネルギーを作ること、そのエネルギーを無駄なく使うこと。電気・空気・水・制御にかかわる総合設備業だからできる課題解決のノウハウを活かし、日本の進んだ環境技術で世界に貢献します。

新潟県で太陽光発電・省エネ設備の導入をするなら弊社にお任せください!